A Ascensão das Stablecoins Uma Revolução de Plataforma de Trilhos de Pagamento a Infraestrutura Financeira

Prefácio

Toda empresa de fintech se tornará uma empresa de stablecoin.

Apesar do alvoroço, do ceticismo, da esperança e das preocupações em torno das stablecoins, acredito que atravessamos um marco importante. Fizemos a transição da era do “Banking as a Service” (BaaS) para a era das stablecoins como infraestrutura. Empresas focadas em stablecoins no B2C, B2B e infraestrutura moldarão a indústria na próxima década.

Esta transformação será dez vezes mais intensa do que o boom de fintechs da última década.

Porque estamos avançando em direção a uma nova camada de infraestrutura. As pessoas ainda veem os stablecoins como um novo canal de pagamento, e quando os enxergarem como uma plataforma que transcende todas as outras camadas, nós finalmente faremos a transição completa para stablecoins nativos. Stablecoins são uma plataforma.

Pontos-chave deste artigo:

- Era Anterior: Banco como Serviço (BaaS) e Suas Implicações para Moedas Estáveis

- Por que as stablecoins são a camada de infraestrutura (e não apenas um novo canal)

- A Corrida do Ouro das Stablecoins e o Desbloqueio Regulatório

- Cenários de aplicação de pilha completa

- Posicionamento Estratégico e Perspectivas Futuras

1. Lições Aprendidas com BaaS para Stablecoin

Como diz o ditado, os tolos são sempre impulsivos.

Acabamos de testemunhar isso no BaaS.

A era de serviços financeiros da década de 2010 foi caracterizada por empresas adotando distribuição móvel-primeiro e infraestrutura em nuvem-primeiro.

Estamos testemunhando uma nova geração de provedores de infraestrutura projetados especificamente para serviços financeiros. Cada departamento e sistema de TI dentro dos bancos agora pode ser acessado via APIs. Isso inclui a integração de clientes, prevenção de fraudes, lavagem de dinheiro (AML), serviços de cartão de crédito e, em alguns casos, até mesmo atendimento ao cliente. Isso permite que novas empresas lancem aplicativos móveis, carteiras e "contas", permitindo que adquiram e atendam clientes a um custo muito inferior ao das empresas existentes.

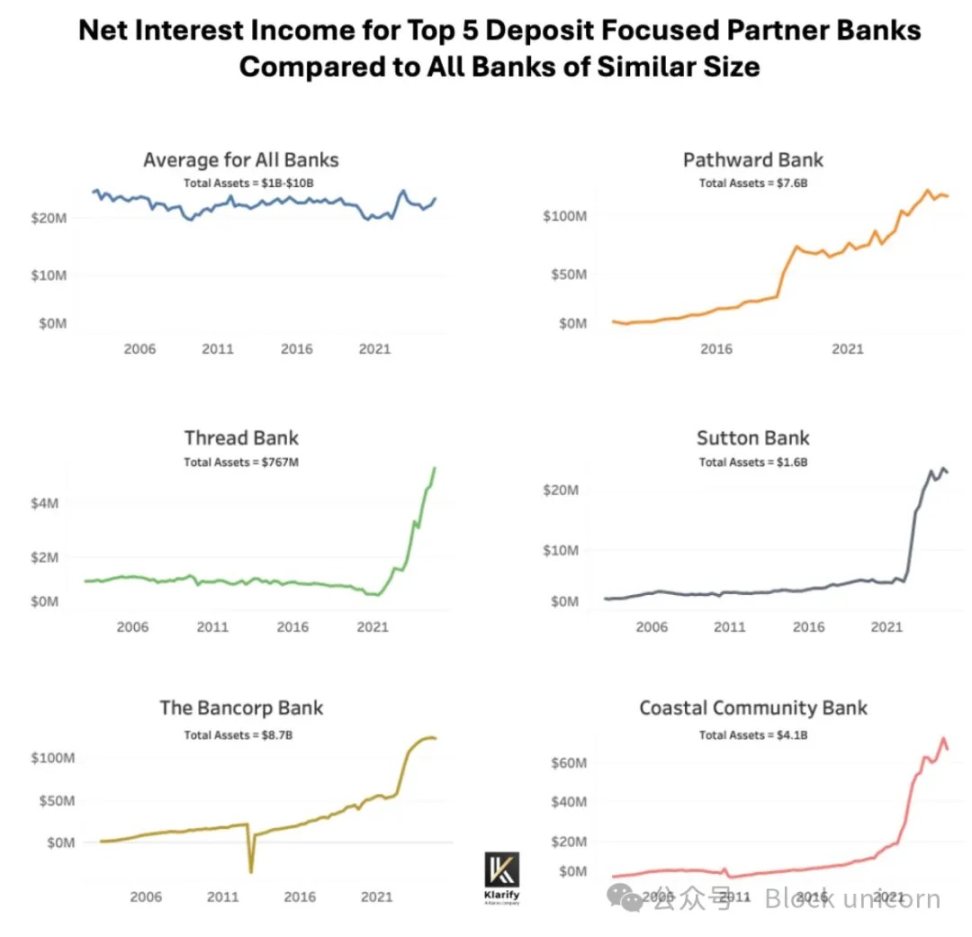

Ao combinar tecnologias de API, móveis e em nuvem, as empresas de fintech também se beneficiam da assistência de alguns "bancos patrocinadores" que veem oportunidades de fornecer canais bancários, armazenar fundos e transferir fundos para este novo campo. Alguns bancos alcançaram grande sucesso devido à sua "facilidade de colaboração."

Fonte da imagem: Klaros Partners

Para as empresas de fintech, seu modelo de negócio inicial é:

- Ganhe renda através de taxas de intercâmbio.

- Reduzir os custos de aquisição de clientes (CAC) através de um processo de integração digital sem atritos.

Como diz o ditado: mostre-me o mecanismo de incentivo e eu lhe mostrarei os resultados?

Algumas (não todas) empresas fintech otimizaram as taxas de conversão, e quando você faz isso, muitas regulamentações nos serviços financeiros parecem um obstáculo. Por exemplo, exigir que os clientes forneçam documentos de várias páginas para verificações de "Conheça seu Cliente" (KYC) ou monitorar transações em busca de riscos de terrorismo internacional, enquanto a grande maioria dos clientes é doméstica.

Quando escrevi “BaaS está morto” em março de 2023, já havíamos visto sinais ominosos.

A abertura de conta é um momento crítico para ambas as partes capturarem criminosos. Se você vê a abertura de conta como um processo de verificação que deve ser concluído com o mínimo de atrito, então uma interpretação minimalista das regras da Lei de Sigilo Bancário / Lei de Combate à Lavagem de Dinheiro levará a uma alta taxa de conversão no processo de abertura de conta. Nos últimos dois anos, isso permitiu que fraudes e lavagem de dinheiro fossem realizadas remotamente em larga escala, atacando as partes mais fracas do sistema. ——— Trecho de "BaaS está Morto"

Se você é uma pessoa ruim, atacar pequenos bancos novos e bancos digitais é muito fácil.

Mas o resultado não é bom.

Em 22 de abril de 2024, quando o provedor de blockchain como serviço (BaaS) Synapse faliu, dezenas de milhares de clientes perderam suas economias de toda a vida. Aplicações de tecnologia financeira não conseguiram acessar esses fundos, e os bancos subjacentes não conseguiram rastrear ou verificar a localização do dinheiro.

Este evento gerou manchetes na mídia mainstream, e dentro da indústria bancária, os reguladores emitiram uma série de ordens de consentimento, encontrando deficiências nos bancos nas seguintes áreas:

- Gestão de risco de terceiros (ou seja, provedores de API e empresas de fintech)

- Lavagem de dinheiro (ou seja, as medidas de controle dessas empresas podem ser inconsistentes)

- Governança do conselho (ou seja, se a gestão deve ser responsabilizada)

Fonte da imagem: Klaros Partners

As consequências dessas falhas são enormes.

Se você não consegue interromper o fluxo de fundos para os maus atores, os criminosos serão recompensados, assim financiando o sofrimento humano.

No entanto, a lição aqui não é que BaaS ou fintech é ruim; muito pelo contrário.

Hoje temos:

- A capacidade de imigrantes e indivíduos de baixa renda de abrir contas gratuitas.

- A capacidade de usar o fluxo de caixa (os fundos que você tem) para a aprovação de empréstimos, o que significa que mais pessoas podem evitar a falência.

- Bom cartão de gerenciamento de gastos

- Fornecer empréstimos embutidos para o mercado, pequenas e médias empresas e SaaS vertical.

Marcas financeiras grandes e bem-sucedidas remodelaram a indústria. Cash App, Venmo, Chime, Affirm, Revolut, Monzo, Nubank, Stripe, Adyen e suas marcas favoritas se tornaram nomes conhecidos em seus mercados e indústrias. O fintech mudou fundamentalmente a distribuição de finanças e elevou o padrão para a experiência do usuário.

Nós apenas aprendemos algumas lições ao longo do caminho.

A escala de investimento em stablecoins e atividades transfronteiriças pode levar a consequências épicas no caso de qualquer colapso.

Embora eu saiba que é impossível prevenir completamente que coisas ruins aconteçam, espero que as empresas centradas em stablecoins possam aprender com os erros e sucessos da era BaaS e não fiquem ofuscadas pela iminente corrida do ouro.

2. Desbloqueio Regulatório e Aumento de Fundos

2.1 Desbloqueio Regulatório

O rascunho atual da "Lei GENIUS" pode mudar tudo. De acordo com o rascunho, se você for um emissor de stablecoin aprovado, poderá tratar as stablecoins como equivalentes a caixa em seu balanço patrimonial. Isso é uma questão significativa.

Tomemos os cartões pré-pagos como exemplo. Eles exigem permissões de transferência de fundos, regras de reembolso e requisitos de proteção ao consumidor. O dinheiro é como a moeda no seu bolso. É muito mais simples de segurar e gerenciar. As stablecoins podem herdar essa simplicidade.

2.2 A Corrida pelo Stablecoin

O investimento em negócios relacionados a stablecoin deve crescer 10 vezes ano a ano.

A situação de financiamento relacionada ao negócio de stablecoin

Se a "Lei GENIUS" for aprovada, um novo canal de stablecoin regulamentada e uma nova categoria de bancos estreitos surgirão, chamados emissores de stablecoin de pagamento licenciados (PPSIs).

Isso significa que cada empreendedor, capitalista de risco, empresa de pagamentos, banco sombra e até mesmo grandes bancos tomarão medidas para defender ou aproveitar essa nova oportunidade.

3. Argumento: Stablecoins como uma plataforma

Hoje em dia, stablecoins são utilizadas como canais de pagamento transfronteiriços alternativos, e no futuro, podem se tornar canais de pagamento doméstico.

Mas se você só vê isso, está perdendo a visão geral. As stablecoins também são uma plataforma que transcende canais como SWIFT, ACH, PIX e UPI, tornando-se a infraestrutura que conecta todos esses canais. Isso desbloqueará novos casos de uso e oportunidades.

Em última análise, os stablecoins criarão uma camada de abstração sobre os canais de pagamento existentes, assim como a internet fez para os operadores de telecomunicações. Da mesma forma, toda a indústria se tornará "stablecoinizada", assim como vemos com vídeo, mensagens e comércio eletrônico. Essa camada de rede eliminará, em última análise, intermediários e reduzirá custos. — Extraído de "Stablecoins não são mais baratos; eles são melhores"

Eu o imagino da seguinte forma:

Stablecoin como uma plataforma

Stablecoin como uma plataforma

É assim que se parece a disrupção da plataforma. O tráfego de telecomunicações cresceu 60% ano a ano, enquanto a receita cresceu 1% ano a ano. Em 15 anos, o tráfego aumentou mais de 1000 vezes em comparação com o crescimento da receita.

As empresas existentes que não conseguirem se adaptar à nova camada de plataforma serão comoditizadas.

O impacto das stablecoins nos pagamentos é semelhante ao impacto da internet nas telecomunicações – criou uma camada de plataforma que commodifica a infraestrutura subjacente como um pipeline.

Podemos ver esta camada de infraestrutura surgindo gradualmente em cada processo de pagamento e modelo de negócios. Aqui está como funciona.

4. Como as stablecoins funcionam dentro de todo o sistema

Sim, as stablecoins operam hoje como um canal de pagamento alternativo. Mas isso é apenas a base. A maioria das pessoas vê isso como um canal de pagamento na imagem abaixo, em vez de uma plataforma:

Stablecoins como um canal de pagamento - eles não são apenas isso, mas também têm mais funções.

A verdadeira oportunidade está nas funções que podem alcançar como infraestrutura.

4.1 Stablecoins para Pagamentos Internacionais - Ponto de Partida

Não há dúvida de que o principal caso de uso das stablecoins é o pagamento transfronteiriço. A principal rota de moeda é dos países asiáticos, seguida pela rota dos Estados Unidos para os países da América Latina (México, Brasil, Argentina).

G20 aprova Tron e Tether para liderar atividades de pagamento em países do Sul Global

Existem vários tipos de pagamentos transfronteiriços. Vamos explorar cada processo de pagamento.

Casos de uso de adoção antecipada B2B:

- Grandes empresas para expansão de mercado (por exemplo, SpaceX): usado para gestão financeira, pagamentos a fornecedores e pagamentos entre empresas.

- Folha de pagamento internacional e pagamentos (por exemplo, Deel, Remote): Contratados e representantes do empregador farão pagamentos para carteiras de stablecoin.

Artemis investigou mais de 30 empresas envolvidas no negócio de stablecoin e descobriu que B2B, como categoria, cresceu 400% ano a ano (e está acelerando), tornando-se a categoria de crescimento mais rápido. (Nota: O volume de transações mostrado na figura abaixo é apenas uma parte do mercado geral.)

Como mostrado pela curva de crescimento, este é um crescimento significativo.

Atualmente, a liquidez de última milha e os spreads de forex são gargalos, mas novas empresas como Stablesea, OpenFX e Velocity estão entrando no mercado para mudar essa situação.

Casos de uso de stablecoin transfronteiriços para consumidores incluem:

- Remessas e P2P (por exemplo, Sling Money): Os clientes usam stablecoins para remessas transfronteiriças, que são mais rápidas e geralmente mais baratas.

- Cartão Vinculado a Stablecoin: Também conhecido como o "Cartão do Dólar", permite que consumidores no Hemisfério Sul adquiram serviços da Netflix, ChatGPT ou Amazon.

A pesquisa da Artemis também mostra que a associação de P2P e stablecoins aumentou em mais de 100% ano a ano, com pelo menos $1 bilhão em volume de processamento de transações (TPV) em sua amostra.

As moedas estáveis estão se tornando uma característica de novos bancos (como Revolut e Nubank), e embora seus casos de uso atuais ainda sejam relativamente estreitos, eles podem se expandir no futuro. Aplicativos como o Revolut, que inicialmente começaram com remessas e P2P, estão bem posicionados para aproveitar ao máximo este novo canal.

Atualmente, os spreads de forex para negociação de moeda local costumam ser altos e a liquidez é baixa. No entanto, essa situação está mudando.

O cenário dos pagamentos domésticos ainda está se formando, mas é fascinante.

4.2 Moedas estáveis usadas para pagamentos domésticos (Direção futura)

Casos de uso B2B domésticos incluem:

- Stablecoins de rendimento para todas as condições (como ONDO ou BUIDL): Atualmente, o setor financeiro nativo de criptomoedas está convertendo stablecoins em títulos governamentais tokenizados para evitar trocá-los por moeda fiduciária. Se essa funcionalidade para todas as condições puder ser implementada em sistemas de Planejamento de Recursos Empresariais (ERP), isso pode ser muito atraente para qualquer diretor financeiro corporativo.

- Stablecoins como uma alternativa à estrutura FBO (por exemplo, Modern Treasury): Uma característica da regulação nos EUA é que, como uma instituição não bancária, para transferir fundos em nome dos clientes, muitas vezes exige uma estrutura "para o benefício de (FBO)". Essas configurações de conta são complexas. O produto de stablecoin da Modern Treasury permite que equipes financeiras configurem processos de pagamento para clientes sem a necessidade de uma estrutura FBO.

- Contas B2B nativas em stablecoin (por exemplo, Altitude): "Contas sem fronteiras" fornecidas pela Wise ou Airwallex podem ser nativas em stablecoins. Essas contas usam USD como a moeda principal, mas oferecem uma interface para gerenciar faturas, despesas e finanças.

Os casos de uso doméstico do consumidor ainda estão em estágios iniciais, incluindo:

- Contas nativas de “verificação” para stablecoins (por exemplo, Fuse): Experiências semelhantes às de consumidores como Wise, Revolut ou aplicativos de remessa, mas com um padrão global. Esses serviços atualmente aparecem em países do Hemisfério Sul, mas podem representar um novo modelo de baixo custo para projetos de fintech voltados ao consumidor.

- Projeto de cartão pré-pago: Devido à equivalência potencial em dinheiro das stablecoins, os diretores financeiros podem obter moeda programável que é registrada no balanço patrimonial como dinheiro, mas é tão líquida quanto os pagamentos digitais, sem precisar gerenciar questões complexas de dívida pré-paga.

- Stablecoins P2P: Zelle, Venmo, Pix e Faster Payments dominam seus mercados domésticos, mas se as stablecoins se tornarem outro modelo de desenvolvimento, esses aplicativos podem precisar apenas servir como um front-end para apoiá-las.

4.3 Finanças e Infraestrutura (Camada Oculta)

A camada oculta é a infraestrutura. A tecnologia bancária em si está se tornando a tecnologia nativa das stablecoins.

- Emissão de Stablecoin como Serviço (por exemplo, Brale, M^0): Bancos e instituições não bancárias podem querer criar suas próprias stablecoins para atrair depósitos ou evitar taxas cobradas por outros emissores.

- Stablecoins como núcleos laterais (por exemplo, Stablecore): Os bancos podem querer criar um sistema de registro que interaja com stablecoins, independentemente de sua plataforma tradicional. O "núcleo lateral" pode alcançar isso enquanto ainda se reconcilia com o núcleo principal.

- As stablecoins fornecem infraestrutura similar ao BaaS (por exemplo, Squads Grid): oferecendo aos desenvolvedores APIs simples para criar rapidamente produtos financeiros para consumidores, B2B ou incorporados.

A maioria das empresas no mercado subestima seriamente o amor dos desenvolvedores pela conveniência das stablecoins. Para empresas como o Stripe, a conveniência sempre foi a chave para o sucesso.

Você pode imaginar outras possibilidades. Como um experimento mental, considere as stablecoins como um sistema de registro global e programável que todos podem reconciliar e visualizar.

Cada endereço de carteira pode ser atribuído a um front-end conhecido ou criador de carteira, permitindo que essas empresas colaborem imediatamente em caso de problemas de KYC ou AML.

4.4 Posicionamento Estratégico de Stablecoin

Atualmente, o mercado tem atacantes, oportunistas e participantes que ainda estão observando e formulando estratégias.

Atualmente, a grande maioria das atividades está ocorrendo em novas plataformas, como exchanges de criptomoedas e carteiras, mas oportunistas são algumas empresas que agora estão se posicionando para aproveitar os stablecoins como um novo canal de pagamento:

Aqui estão meus pensamentos sobre qual é qual:

Atacante:

- As empresas de gestão de ativos: BlackRock, Franklin Templeton e Fidelity dependem de bancos para liquidações de transferências eletrônicas. Desde a crise financeira, elas conquistaram participação de mercado dos bancos em fundos de crédito e do mercado monetário. Os stablecoins conectam tudo isso por meio de uma camada de liquidação instantânea e disponível 24 horas.

- As empresas de pagamento, como Stripe, WorldPay e Dlocal, estão expandindo o número de mercados em que podem operar e os tipos de processos de pagamento que oferecem. "Contas financeiras" estão invadindo os negócios centrais dos grandes bancos centrais de moeda, mas geralmente são direcionadas a segmentos de clientes mais novos.

Lado defensivo:

- Grandes bancos: JPMorgan Chase, Bank of America, Citibank e outros bancos dos EUA já discutiram anteriormente o lançamento de suas próprias moedas estáveis. Eu acredito que isso pode ser para conquistar participação de mercado neste novo "canal" de pagamentos domésticos e transfronteiriços, assim como os bancos dominam os pagamentos P2P através do Zelle, eles podem "inevitavelmente" também dominar este novo canal.

- Bancos pequenos: começaram a fazer lobby contra stablecoins. Emissores de stablecoins, empresas de gestão de ativos e grandes bancos podem retirar depósitos de suas contas correntes de baixo rendimento, resultando nas maiores perdas para os bancos pequenos.

Haverá um grupo de bancos oportunistas, semelhante ao que vemos no negócio de banking patrocinado, que ganhará enormes oportunidades através da disrupção das stablecoins.

A realidade é que as oportunidades variam conforme o caso de uso. As startups estão explorando novos processos de pagamento, enquanto os provedores de serviços de pagamento (PSPs) estão expandindo o acesso ao mercado por meio de processos existentes. No futuro, as empresas de gestão de ativos e os bancos encontrarão seu lugar no mercado, possivelmente mais próximos de seus negócios centrais existentes.

5. Críticas, Preocupações e Por que a Maioria Delas É Exagerada

Eu vou resumir a crítica da seguinte forma:

Crítica: As stablecoins provocarão um cenário de corrida bancária. Refutação: Isso assume stablecoins algorítmicas no estilo Terra, em vez dos emissores de stablecoin licenciados respaldados por títulos do governo (PPSIs) sob o "Ato GENIUS".

Crítica: Grandes empresas de tecnologia formarão um oligopólio de moeda. Réplica: Esta é uma preocupação razoável, mas a estrutura torna improvável que grandes empresas de tecnologia emitam stablecoins diretamente - elas usarão stablecoins em vez de emití-las. Tornar-se um PPSI apresenta uma alta barreira regulatória para elas.

Crítica: Isso levará a uma perda de depósitos em bancos comunitários. Réplica: Os fundos do mercado monetário já estão causando essa situação. Bancos comunitários que se adaptarem para oferecer serviços de stablecoin prosperarão.

Críticas: "Isto é criptomoeda", implica que está repleta de crimes e fraudes. Refutação: É hora de abandonar essa visão. O futuro das finanças está em cadeia, e o capital institucional está construindo a infraestrutura. Existem riscos reais e novos, como gerenciamento de chaves, custódia, liquidez, integração e risco de crédito, que devem ser o foco.

Crítica: As stablecoins são meramente uma arbitragem regulatória, já que "manter USDC deveria ser tão difícil quanto manter dólares." Refutação: O próprio fintech alcança arbitragem regulatória por meio da Emenda Durbin. É mais fácil desenvolver sobre stablecoins, mas também existe um sistema completo de licenciamento.

Acredito que este debate continuará.

As stablecoins impulsionarão a próxima era das finanças, e nossa perspectiva para o futuro está apenas começando.

6. Finalmente, por que toda empresa precisa de uma estratégia de stablecoin?

Tudo o que fazemos hoje pode realizar a integração nativa de stablecoins, momento em que as finanças ganharão superpoderes. Podemos construir finanças instantâneas, globais e 24 horas por dia. Podemos recombinar os blocos de Lego financeiros, tornando-os mais amigáveis para os desenvolvedores.

A era do BaaS nos diz que uma nova infraestrutura cria imensas oportunidades e riscos significativos. As empresas que aprenderem com os sucessos e fracassos dessa era vencerão na era centrada em stablecoins.

Toda empresa precisa de uma estratégia de stablecoin. Toda empresa fintech, todo banco e toda equipe financeira precisam de uma. Porque isso não é apenas um novo canal de pagamento. É a camada de plataforma sobre a qual todas as outras coisas serão construídas.

Eu insto cada leitor a construir com base nas lições do passado.

O colapso é inevitável, as coisas darão errado, e isso também é certo.

Isso inclui como você irá se proteger quando as coisas inevitavelmente derem errado.

Construa coisas legais.

e mantenha-o seguro.

Declaração:

- Este artigo foi reproduzido de [TechFlow] O copyright pertence ao autor original [Simon Taylor] Se houver objeções à reimpressão, por favor contate Equipe Gate LearnA equipe irá processá-lo o mais rápido possível de acordo com os procedimentos relevantes.

- Aviso: As opiniões e visões expressas neste artigo são do autor e não constituem qualquer aconselhamento de investimento.

- As outras versões do artigo são traduzidas pela equipe Gate Learn, a menos que mencionado de outra forma.GateNessas circunstâncias, é proibido copiar, disseminar ou plagiá-los artigos traduzidos.

Artigos Relacionados

O que é Stablecoin?

Explicação detalhada de Yala: Construindo um Agregador de Rendimento DeFi Modular com a Stablecoin $YU como um Meio

USDC e o Futuro do Dólar

O que é USDT0

O Dólar na Internet de Valor - Relatório de Economia de Mercado USDC 2025